Bạn đã bao giờ tự hỏi liệu bạn có thể vay mượn sử dụng tiền điện tử của mình không? Câu trả lời là CÓ! Giống như các khoản vay truyền thống, khoản vay tiền điện tử có thể được sử dụng cho các tình huống khẩn cấp cá nhân, vốn kinh doanh và kiếm lợi nhuận. Hơn nữa, bạn còn có thể cho mượn tiền điện tử của mình cho người khác. Trong video này, chúng ta sẽ tìm hiểu về cách hoạt động của khoản vay tiền điện tử, lợi ích của chúng và xem liệu chúng có thể được thu được mà không cần tài sản đảm bảo hay không. Nhưng trước tiên, hãy hiểu tại sao bạn có thể cần một khoản vay tiền điện tử.

Lợi ích của Cho vay Crypto

4 Lý do để Tham gia Vay tiền Crypto:

- Thanh khoản không chịu thuế: Đối với nhà đầu tư muốn giữ tài sản tiền mã hóa của mình, việc vay tiền dựa trên tài sản cầm cố cho phép họ nhận được tiền mặt không gây ra lợi tức chịu thuế.

- Giao dịch Cơ cấu: Vay tiền số để người dùng có thể vay một tài sản từ một nền tảng và cho vay nó trên một nền tảng khác, tối đa hóa lợi nhuận tiềm năng thông qua sự khác biệt về giá.

- Margin Trading: Vay mượn tiền điện tử và sử dụng nó làm tài sản thế chấp để mua thêm tài sản có thể tăng cường lợi nhuận mà không cần phụ thuộc vào các sàn giao dịch tập trung.

- Cho vay Flash: Cho vay Flash là một hình thức cho vay không có tài sản thế chấp độc đáo, trong đó người vay mượn tiền điện tử, thực hiện các hoạt động khác và trả lại khoản vay trong cùng một giao dịch, thường được sử dụng cho giao dịch chênh lệch giá và tăng cường tính thanh khoản.

Vẻ đẹp của Vay tiền Crypto: Một trong những lợi ích đáng kể của vay tiền crypto là không yêu cầu kiểm tra đánh giá tín dụng như các khoản vay ngân hàng truyền thống. Thay vào đó, bạn sử dụng tài sản crypto của mình làm tài sản thế chấp, cho phép việc phê duyệt nhanh hơn và giữ quyền sở hữu đầy đủ về crypto của bạn. Tuy nhiên, vay tiền crypto không có tài sản thế chấp thường thiếu lợi ích này và tương tự như các khoản vay truyền thống trong ngân hàng. Trên một phía khác, việc theo dõi tỷ lệ thế chấp là quan trọng, vì nếu tỷ lệ yêu cầu giảm xuống dưới mức cần thiết, tài sản của bạn có nguy cơ bị thanh lý.

Các Loại Vay Crypto Khác Nhau

Crypto loans có thể được phân loại thành khoản vay CeFi (Tài chính Tập trung) và khoản vay DeFi (Tài chính Phi tập trung).

CeFi Cho vay: Được cung cấp bởi các tổ chức tập trung như Nexo, Binance hoặc FTX, các khoản vay CeFi yêu cầu tài sản đảm bảo dưới dạng tiền điện tử và cung cấp cho vay tiền tệ. Tuy nhiên, chúng liên quan đến rủi ro đối tác và phá sản.

DeFi Loans: Vận hành trên ứng dụng tài chính dựa trên blockchain, loại bỏ cần thiết tin tưởng vào các thực thể tập trung. Hợp đồng thông minh tự động hóa giao dịch và người dùng giữ quyền kiểm soát hoàn toàn số tiền của mình. Vay DeFi, mặc dù mang lại linh hoạt hơn, có thể tiếp xúc với rủi ro do lỗ hổng hợp đồng thông minh và biến cố thanh lý.

Cả vay CeFi và DeFi đều mang theo rủi ro. Các nền tảng CeFi có thể đối mặt với tình trạng phá sản, dẫn đến việc mất đi tiền điện tử đã gửi. Vay DeFi có thể dễ bị lợi dụng hợp đồng thông minh và phải thanh lý do biến động thị trường. Thậm chí cần nhận thức về những rủi ro này và tiến hành nghiên cứu kỹ lưỡng trước khi tham gia cho vay tiền điện tử. Please note: The HTML tags are preserved in the translated text. Make sure to replace the original English text with this Vietnamese translation accordingly while maintaining the HTML tags.

Collaterazation là gì

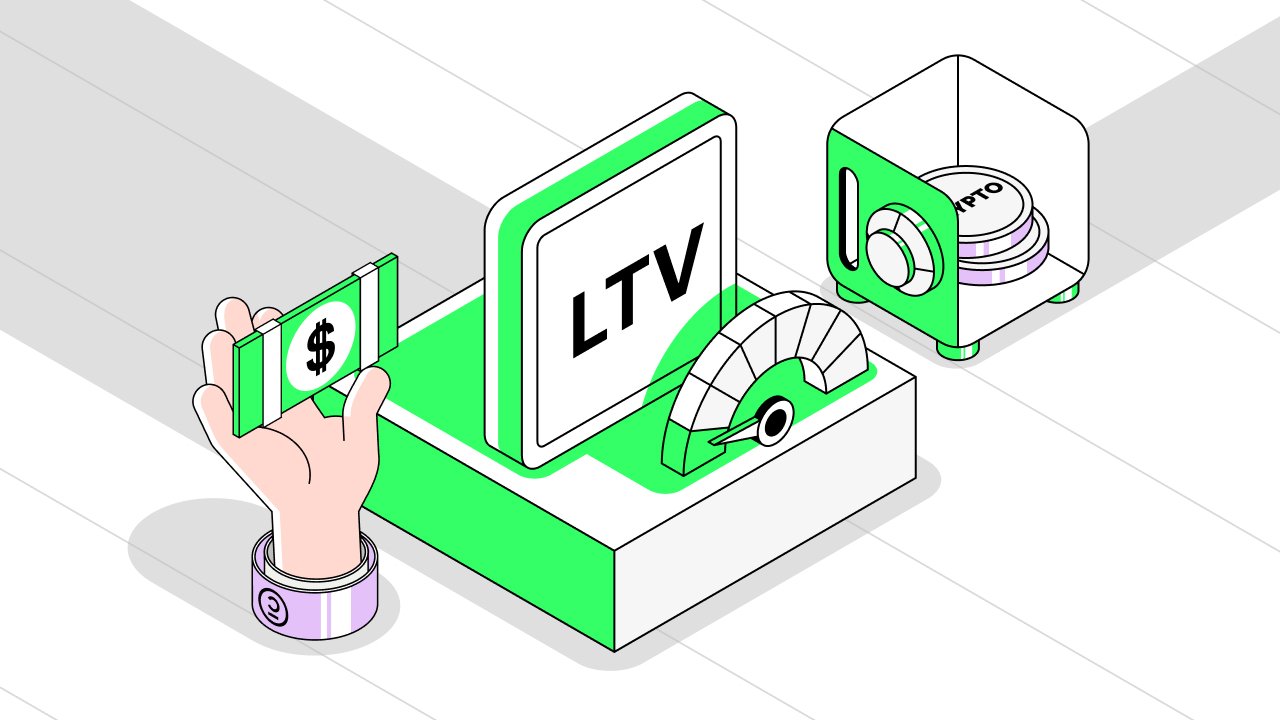

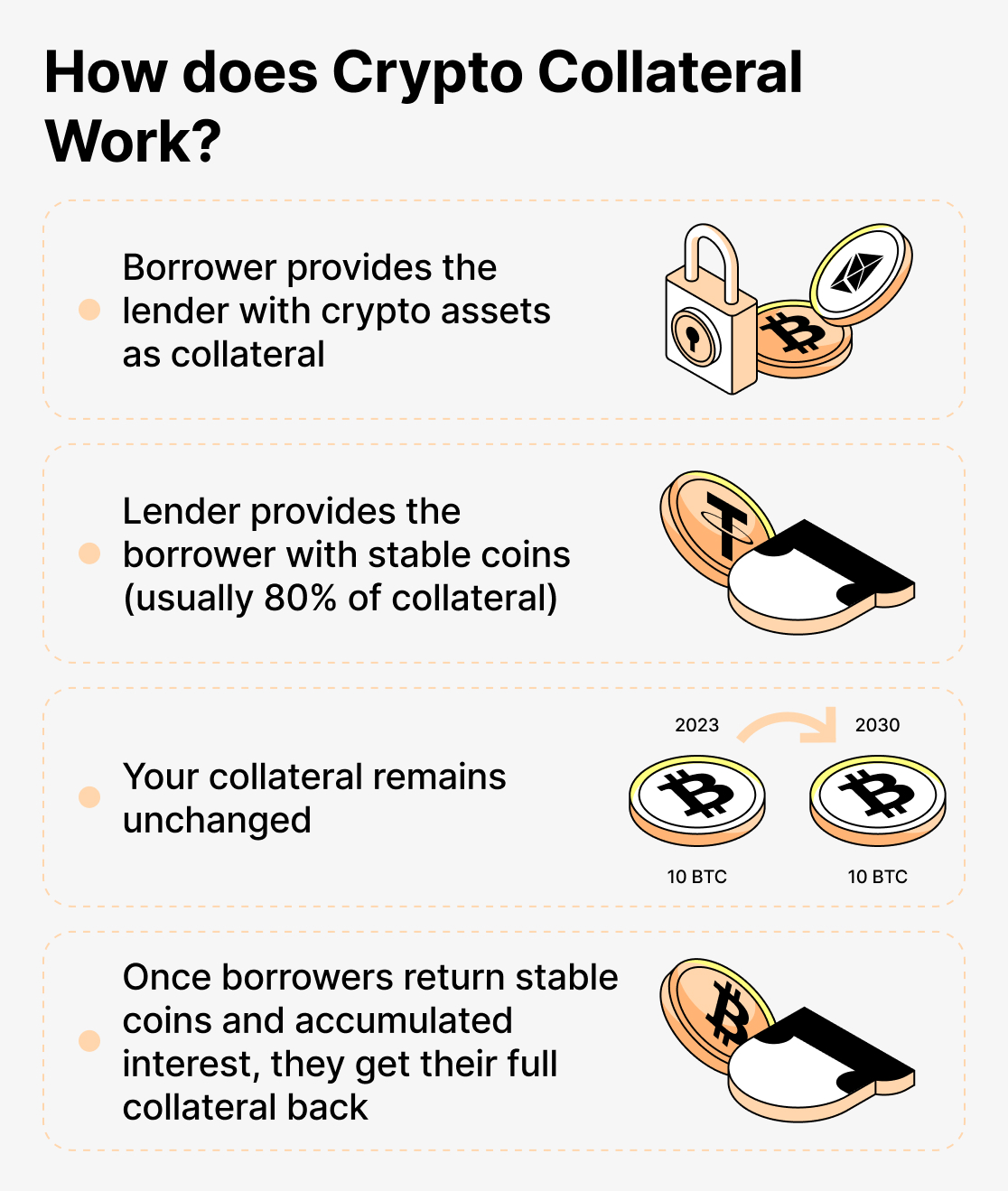

Collateralization, đặc biệt trong ngữ cảnh của DeFi (Tài chính Phi tập trung) và cho vay tiền điện tử, đề cập đến quy trình mà người vay cam kết tài sản làm bảo đảm hoặc bảo hiểm để bảo đảm cho khoản vay mà họ đang yêu cầu. Nó hoạt động như một sự đảm bảo cho bên cho vay rằng họ có thể khôi phục vốn của mình trong trường hợp người vay thiếu trách nhiệm với khoản vay. Trong hệ thống tài chính truyền thống, việc bảo đảm là thông thường trong các tình huống cho vay khác nhau. Ví dụ, khi ai đó muốn mua một tài sản nhưng thiếu tài chính đầy đủ, họ có thể vay thế chấp. Trong trường hợp này, bên cho vay yêu cầu tài sản đang được mua làm tài sản bảo đảm. Bên cho vay phát hành thế chấp, và nếu người vay không trả lại, bên cho vay có thể khởi kiện tài sản để thu hồi số tiền vay.

Trong DeFi và cho vay tiền điện tử, khái niệm thế chấp tương tự nhưng liên quan đến việc sử dụng tài sản số, chẳng hạn như tiền điện tử, dưới dạng thế chấp. Khi ai đó muốn mượn tiền điện tử, họ cần cung cấp một số lượng thế chấp nhất định, thường là dưới dạng tiền điện tử khác, để đảm bảo khoản vay. Số lượng thế chấp cần thiết được xác định bởi quy tắc của nền tảng cho vay và thường được hiển thị dưới dạng tỷ lệ thế chấp. Ví dụ, nếu một giao thức cho vay có tỷ lệ thế chấp là 200%, điều này có nghĩa là cho mỗi 100 USD tiền điện tử được vay, người vay cần cung cấp 200 USD thế chấp. Thế chấp quá mức được thực hiện để giảm thiểu nguy cơ giá trị thế chấp giảm xuống dưới ngưỡng yêu cầu do biến động thị trường. Nếu giá trị thế chấp giảm xuống dưới tỷ lệ thế chấp yêu cầu được thiết lập bởi giao thức, tài sản thế chấp của người vay có thể mắc nguy cơ thanh lý. Thanh lý bao gồm việc nền tảng bán tài sản thế chấp của người vay trên thị trường mở để thu hồi số tiền vay còn lại và tránh thiệt hại cho các nhà cho vay khác trên nền tảng. Để tránh thanh lý, người vay có thể thêm thế chấp để duy trì tỷ lệ thế chấp an toàn. Nhiều nền tảng cho vay sử dụng tỷ lệ thế chấp cao (ví dụ: 750%) để cung cấp một tầng bảo mật bổ sung và ngăn chặn thanh lý rộng rãi trong trường hợp thị trường sụt giảm đáng kể hoặc biến động giá.

Các khoản vay tiền điện tử không cần tài sản đảm bảo

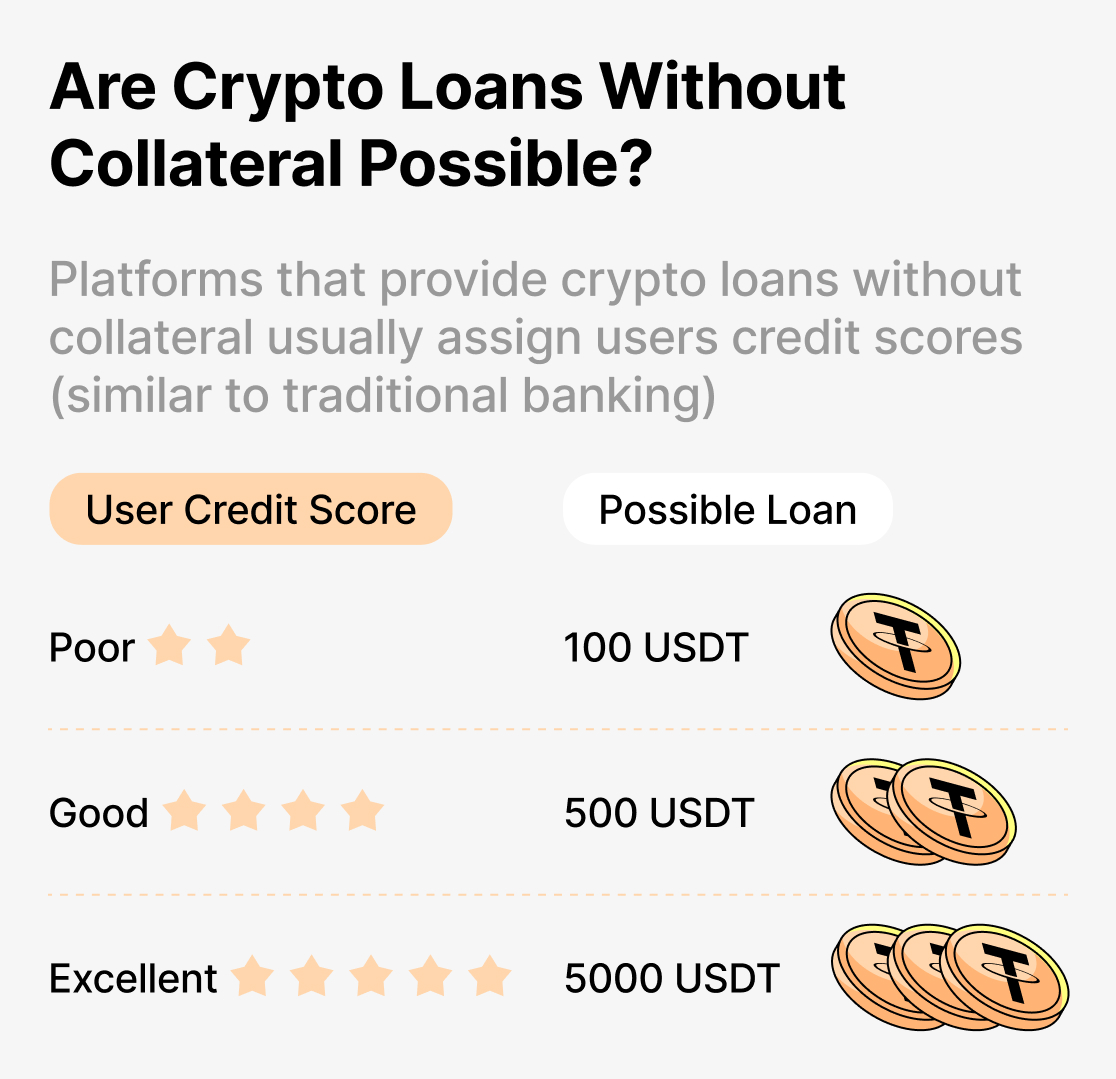

Crypto Vay không cần tài sản thế chấp Trong thế giới vay Crypto, có một số nền tảng cung cấp khoản vay mà không yêu cầu tài sản thế chấp. Tuy nhiên, quan trọng là hiểu cách hoạt động của các khoản vay này và những rủi ro đi kèm. Khác với vay ngân hàng truyền thống, thường yêu cầu một điểm tín dụng tốt, các khoản vay Crypto không cần tài sản đảm bảo cho phép người vay tiếp cận nguồn vốn mà không phải thế chấp bất kỳ tài sản nào làm bảo đảm. Thay vào đó, các nền tảng này có thể đánh giá người vay dựa trên thông tin cá nhân và gán điểm tín dụng để xác định mức vay được. Quá trình thường bao gồm người vay cung cấp chi tiết cá nhân như tên, địa chỉ, tình trạng việc làm và có thể là thông tin tài chính khác. Nền tảng cho vay sử dụng thông tin này, cùng với các yếu tố khác, để đánh giá khả năng trả nợ của người vay và gán điểm tín dụng. Điểm tín dụng giúp xác định số tiền tối đa mà người vay có thể vay mà không cần tài sản đảm bảo.

Lưu ý rằng các khoản vay không có tài sản thế chấp có thể tiềm ẩn nguy cơ cao hơn đối với các nhà cho vay vì họ không có tài sản để tịch thu trong trường hợp vỡ nợ. Để giảm thiểu rủi ro này, các nền tảng này có thể có mức lãi suất cao hơn hoặc áp đặt các điều khoản nghiêm ngặt đối với người vay có điểm tín dụng thấp. Trong khi các khoản vay không có tài sản thế chấp có thể hấp dẫn đối với những người không muốn đánh mất tài sản tiền điện tử của mình, cần thận trọng. Một số nền tảng tuyên bố cung cấp các khoản vay không có tài sản thế chấp có thể là những trò lừa đảo hoặc lừa đảo nhằm lấy cắp thông tin cá nhân hoặc tài sản tiền điện tử. Vì vậy, điều quan trọng là nghiên cứu và lựa chọn các nền tảng uy tín có lịch sử cung cấp các khoản vay hợp pháp.

Flash Loans như Prêts không có Tài sản đảm bảo

Một khoản vay flash là một loại vay tiền mã hóa độc đáo cho phép người vay tiếp cận một lượng lớn tiền mã hóa mà không cần tài sản đảm bảo. Khác với các khoản vay truyền thống, khoản vay flash không yêu cầu người vay cung cấp bất kỳ tài sản nào làm bảo đảm. Thay vào đó, người vay sử dụng hợp đồng thông minh để tạo ra một khoản vay trong tiền mã hóa, cho phép họ vay một số tiền lớn trong thời gian ngắn, thường chỉ trong vài giây.

Với các khoản vay nhanh, vấn đề là chúng phải được trả lại trong cùng giao dịch mà đã được vay. Điều này có nghĩa là người vay cần sử dụng số tiền vay để thực hiện một mục đích cụ thể tạo ra đủ lợi nhuận để chi trả số tiền vay và bất kỳ khoản phí nào liên quan đến khoản vay nhanh.

Có ba mục đích chính cho flash loan:

- Chiếc lều giao dịch: Flash loan cho phép các nhà giao dịch tận dụng sự khác biệt về giá giữa các sàn giao dịch tiền điện tử khác nhau. Các nhà giao dịch có thể vay số tiền lớn, thực hiện một loạt giao dịch nhanh để kiếm lợi từ sai lệch giá, sau đó trả lại khoản vay, giữ lại lợi nhuận đã kiếm được trong quá trình.

- Tráo đổi tài sản đảm bảo: Đầu nợ được cung cấp một cách thuận tiện để những người vay có thể tráo đổi tài sản đảm bảo của họ mà không cần thông qua nhiều bước. Thay vì trả lại khoản vay, rút tài sản đảm bảo ban đầu, và sau đó gửi tài sản đảm bảo mới, một đầu nợ đánh vẫn có thể được sử dụng để thực hiện tất cả các hành động này trong một giao dịch duy nhất.

- Tự thanh lý: Những người vay có tài sản thế chấp bị khóa trong các nền tảng cho vay có thể sử dụng các khoản vay nhanh để tự thanh lý vị thế của họ. Bằng cách mượn tiền trong khoản vay nhanh, những người vay có thể trả lại khoản vay đang nợ, giải phóng tài sản thế chấp bị khóa và sau đó rút nó ngay lập tức từ nền tảng.

Kết luận Suy ngẫm

Cả CeFi và DeFi cho vay tiền mã hóa đóng vai trò quan trọng trong thị trường cho vay tiền mã hóa. CeFi vay tiền đơn giản hơn đối với những người mới tham gia, nhưng người dùng phải tuân thủ các mức lãi suất do nền tảng đặt ra. DeFi cho vay mang lại sự kiểm soát hơn nhưng có thể ti exposing người dùng vào các lỗ hổng hợp đồng thông minh. Bất kể loại vay tiền được chọn, việc tiếp cận cho vay tiền mã hóa cần được cẩn thận, nghiên cứu kỹ và tham khảo các chuyên gia tài chính khi cần thiết.