เคยสงสัยหากคุณสามารถกู้ยืมใช้สกุลเงินดิจิทัลของคุณได้หรือไม่หรือไม่? คำตอบคือ "ใช่"! เหมือนกับสินเชื่อทั่วไป สินเชื่อสกุลเงินดิจิทัลสามารถใช้สำหรับการฉุกเฉินส่วนบุคคล ทุนธุรกิจ และรับดอกเบี้ยได้อีกด้วย นอกจากนี้คุณยังสามารถให้กู้ยืมสกุลเงินดิจิทัลของคุณให้ผู้อื่นได้เลย ในวิดีโอนี้เราจะสำรวจถึงวิธีทำงานของสินเชื่อสกุลเงินดิจิทัล ประโยชน์ของมันและว่าคุณสามารถได้รับมันได้โดยไม่ต้องมีสิทธิประกัน แต่ก่อนอื่น เราจะต้องเข้าใจว่าทำไมคุณอาจต้องการสินเชื่อสกุลเงินดิจิทัล

สาระสำคัญของ สินเชื่อคริปโต

4 เหตุผลที่ควรเลือกที่จะ สินเชื่อเครดิตดิจิตอล:

- เงินทุนที่ไม่ต้องเสียภาษี: สำหรับนักลงทุนที่ชอบถือคริปโตและต้องการกู้ยืมเงินโดยมีสินทรัพย์หลักประกัน จะช่วยให้พวกเขาได้รับสกุลเงินประจำชนิดโดยไม่เกิดกำไรที่ต้องเสียภาษี

- การซื้อขายทางอาร์บิเทรจ: การกู้ยืมเงินดิจิตอลช่วยให้ผู้ใช้สามารถยืมสินทรัพย์จากแพลตฟอร์มหนึ่งและให้เช่าในแพลตฟอร์มอื่นเพื่อเพิ่มรายได้ที่อาจมาจากความแตกต่างในราคา

- การซื้อขายของมาร์จิน: การยืมเงินดิจิทัลและใช้เป็นหลักประกันเพื่อซื้อสินทรัพย์เพิ่มเติมสามารถเพิ่มกำไรได้โดยไม่ต้องพึ่งพาบริษัทแลกเปลี่ยนที่เข้มแข็ง

- กู้ยืมแฟลช: กู้ยืมแฟลชเป็นรูปแบบการให้กู้ที่ไม่ต้องมีทรัพย์สินเป็นหลักประกัน โดยผู้กู้ยืมเงินสกุลเงินดิจิตอล สามารถประมวลผลการทำธุรกรรมอื่น ๆ และชำระเงินกู้และดอกเบี้ยในอีกธุรกรรมเดียวกัน มักใช้สำหรับการซื้อขายสกุลเงินและสำหรับความเหมือนซึ่งกันและกันที่สูงกว่า

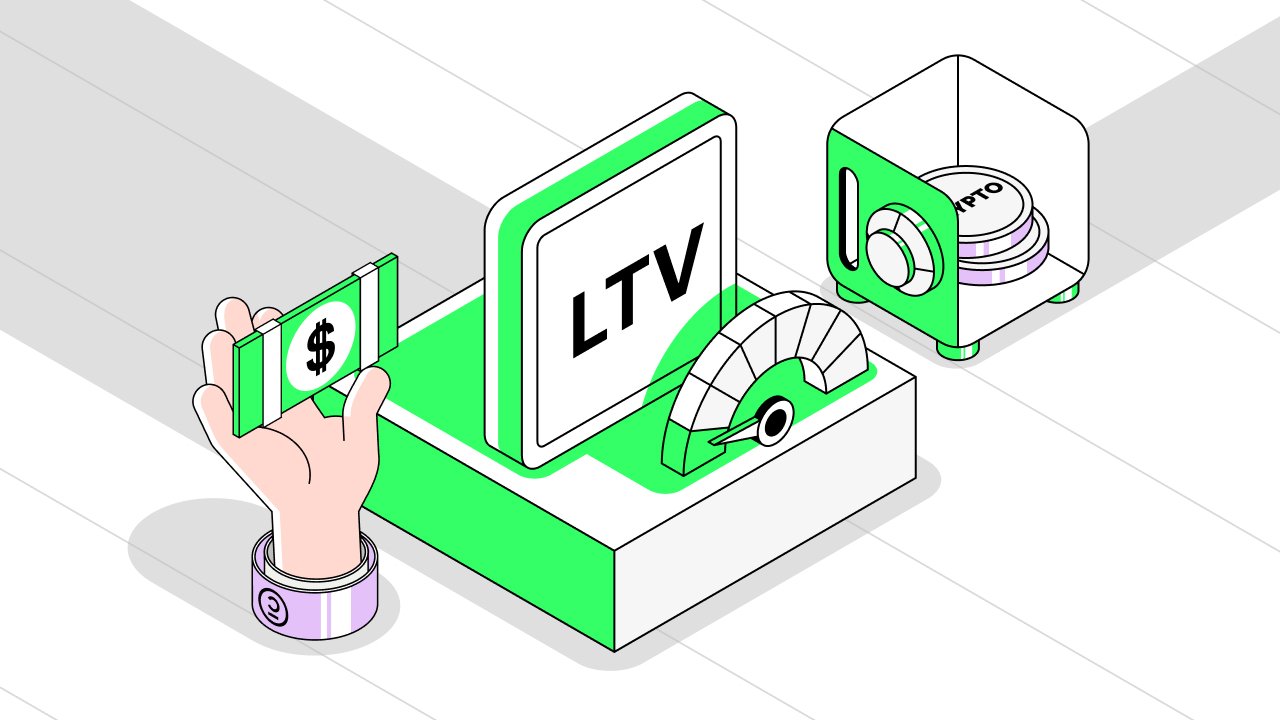

ความสวยงาม ของสินเชื่อคริปโต: ข้อดีที่สำคัญเมื่อเป็นเรื่องของสินเชื่อคริปโตคือ ไม่ต้องผ่านการตรวจสอบเครดิตเหมือนสินเชื่อธนาคารทั่วไป แทนนั้นคุณสามารถใช้ทรัพย์สินคริปโตของคุณเป็นหลักประกัน เหตุนี้เป็นที่มาของการอนุมัติที่รวดเร็วและคุณจะยังคงเป็นเจ้าของทรัพย์สินคริปโตของคุณอย่างเต็มที่ อย่างไรก็ตาม สินเชื่อคริปโตที่ไม่ต้องใช้ทรัพย์สินเป็นหลักประกันอาจจะไม่ได้รับประโยชน์ฉะนั้นจะเหมือนกับสินเชื่อที่ธนาคารใช้ได้เช่นเดียวกัน อย่างไรก็ตาม การตรวจสอบอัตราส่วนการจำนองเป็นสิ่งสำคัญ เนื่องจากการต่ำกว่าอัตราส่วนที่ต้องการอาจส่งผลให้ทรัพย์สินของคุณอยู่ในอันตรายที่จะถูกขายประมูล

แบบสัญญาเงินกู้คริปโตที่แตกต่างกัน

เงินกู้คริปโตอาจแบ่งออกเป็นสองประเภทคือเงินกู้ CeFi (การเงินที่มีตัวกลาง) และเงินกู้ DeFi (การเงินที่ไม่มีตัวกลาง)

เงินกู้ CeFi: มีพลังจากหน่วยงานที่มีการควบคุมแบบกะทันหันเช่น Nexo, Binance, หรือ FTX, เงินกู้ CeFi ต้องมีหลักประกันในรูปแบบของสกุลเงินดิจิทัลและให้เงินกู้เป็นเงินสกุลเงินล้วนๆ อย่างไรก็ตาม, เงินกู้เหล่านี้มีความเสี่ยงที่เกี่ยวข้องกับคู่ค้าและความเสี่ยงทางการเงินอื่นๆ

DeFi Loans: ดำเนินการบนแอปพลิเคชันทางการเงินที่ใช้เทคโนโลยีบล็อกเชนเพื่อลดความจำเป็นต้องไว้วางใจในหน่วยงานที่มีอำนาจในที่สุด สัญญาอัจฉริยะจะทำให้ธุรกรรมเกิดอัตโนมัติและผู้ใช้จะรักษาการควบคุมทั้งหมดของเงินของตน การให้กู้เงิน DeFi ในขณะที่มีความยืดหยุ่นมากขึ้นอาจเผชิญกับความเสี่ยงจากช่องโหว่ของสัญญาอัจฉริยะและเหตุการณ์การขาดทุน

ทั้ง CeFi และ DeFi ให้ยืมเงินมาพร้อมกับความเสี่ยง แพลตฟอร์ม CeFi อาจเผชิญหนี้สินที่เกิดจากการล้มละลายซึ่งอาจ导致การขาดทุนในการฝากเงินโดยเงินดิจิทัล ส่วนเกี่ยวกับการให้ยืมเงิน DeFi อาจมีความเป็นไปได้ที่จะมีช่องโหว่สำหรับสัญญาอัจฉริยะและการล้างเงินเนื่องจากความผันผวนของตลาด สำคัญที่จะตระหนักรู้ถึงความเสี่ยงเหล่านี้และดำเนินการวิจัยอย่างละเอียดก่อนลงมือให้บริการในการให้ยืมเงินดิจิทัล

Collaterazation คืออะไร

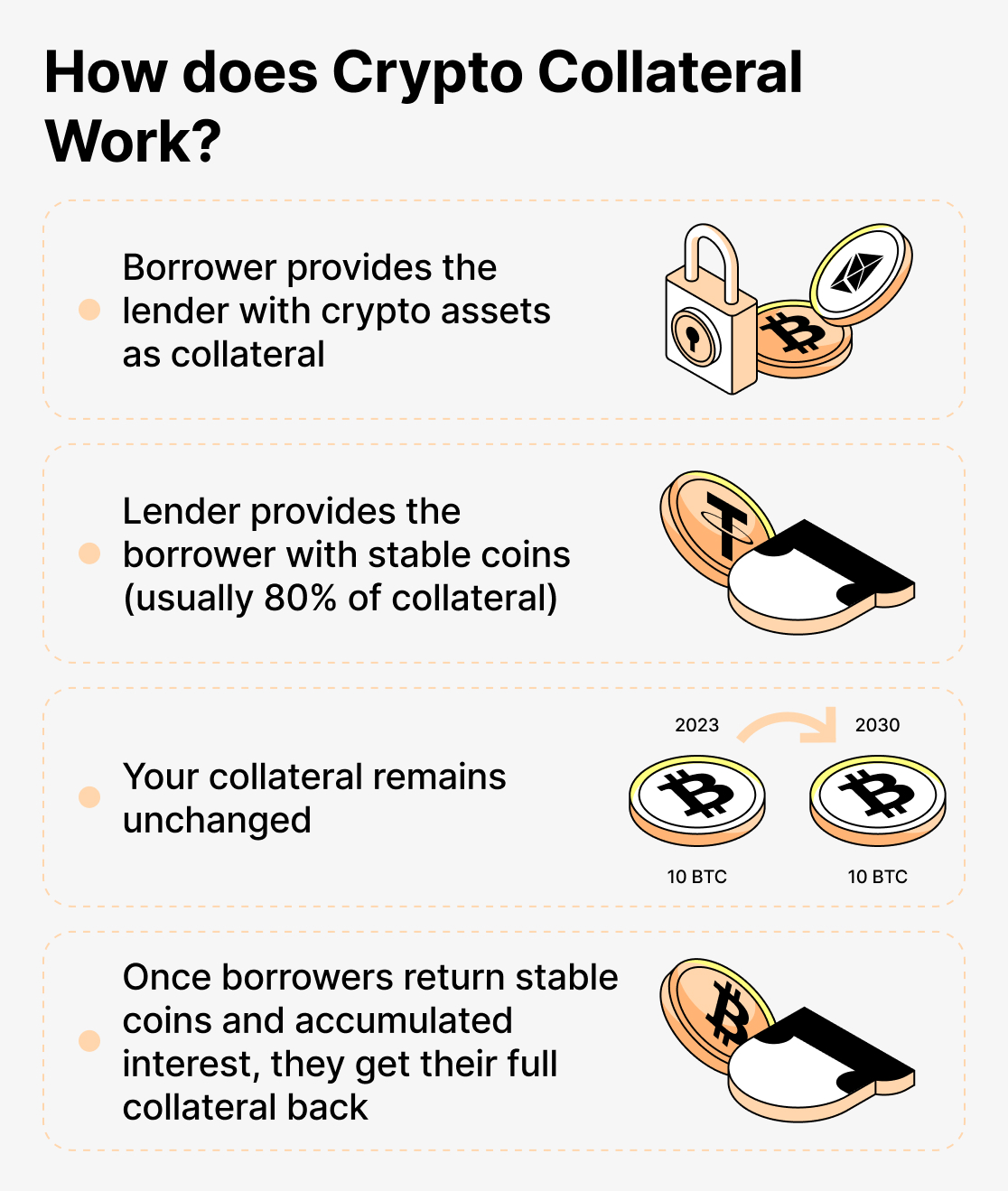

การเครื่องหมายหลักข้อความเฉพาะอย่างยิ่งในบริบทของ DeFi (การเงินที่ไม่มีกฎเกณฑ์) และการให้สินเชื่อ Crypto หมายถึงกระบวนการที่ผู้กู้มัดจำทรัพย์สินเป็นทรัพย์สินหรือประกันเพื่อครอบคลุมเงินกู้ที่พวกเขากำลังขอ มันเป็นการรับประกันให้กับผู้ให้สินเชื่อว่าพวกเขาสามารถกู้คืนส่วนทุนของพวกเขาในกรณีที่ผู้กู้ผิดนัดรับสินเชื่อ ในระบบการเงินแบบดั้งเดิมการเครื่องหมายหลักนี้เป็นที่พบอย่างแพร่หลายในสถานการณ์การให้สินเชื่อต่าง ๆ ตัวอย่างเช่นเมื่อมีใครสักคนต้องการซื้อทรัพย์สิน แต่ขาดเงินเต็มจำนวนพวกเขาสามารถขอสินเชื่อสัญญาเงินกู้ ในกรณีนี้หน่วยเงินกู้ต้องการทรัพย์สินที่กำลังถูกซื้อเป็นทรัพย์สินหลักพัน หน่วยเงินกู้ออกสินเชื่อและถ้าผู้กู้ไม่สามารถชำระเงินกู้ หน่วยเงินกู้สามารถยึดมัดจำทรัพย์สินเพื่อกู้คืนส่วนเป็นจำนวนเงินกู้ได้

ใน DeFi และการให้ยืมคริปโต (crypto lending) แนวความคิดของการหลวงหลังคิดเงินถูกพูดถึงอย่างเดียวกัน แต่นอกจากนั้นเกี่ยวข้องกับสินทรัพย์ดิจิตอลเช่นเงินคริปโต (cryptocurrencies) ที่ถูกใช้เป็นหลักประกัน ขณะที่ใครบางคนต้องการยืมสินทรัพย์คริปโต (crypto assets) พวกเขาต้องให้ปริมาณหลักประกันทั้งให้ไปอยู่ในรูปแบบของเงินคริปโตอื่น ๆ เช่นปกติ (other cryptocurrencies) เพื่อให้ปลอดภัยสำหรับการกู้ยืม ปริมาณหลักประกันที่ต้องการจะถูกกำหนดโดยกฎระเบียบของแพลตฟอร์มการให้ยืมและมักจะแสดงให้เห็นในรูปแบบของอัตราส่วนหลักประกัน เช่น ถ้าโปรโตคอลการให้ยืมมีอัตราส่วนหลักประกันอยู่ที่ 200% นั่นหมายความว่าสำหรับทุกๆ 100 ดอลลาร์ของสินทรัพย์คริปโตที่ถูกยืม ผู้กู้จะต้องมีปริมาณหลักประกันมูลค่า 200 ดอลลาร์ การให้ความปลอดภัยเกิดขึ้นโดยการหลวงความคิดเงินที่เกินกรอบ ราคานั่นคือ เวลามูลค่าของสินทรัพย์คริปโตตกต่ำกว่าระดับขั้นหลักประกันที่กำหนดโดยโปรโตคอล สินทรัพย์หลักประกันของผู้กู้อาจอยู่ในอันตรายที่จะถูกประมูล การประมูลนี้เกิดขึ้นเพื่อการขายสินทรัพย์หลักประกันของผู้กู้บนตลาดเปิดเพื่อกู้เงินคงค้างและเพื่อเลี่ยงการขาดทุนของผู้ให้กู้ต่างหากบนแพลตฟอร์มอย่างละเอียด ในการหลีกเลี่ยงการประมูล ผู้กู้สามารถเพิ่มหลักประกันเพื่อรักษาอัตราส่วนการหลวงความคิดเงินเป็นปลอดภัย แพลตฟอร์มการให้ยืมจำนวนมากมักใช้อัตราส่วนของหลักประกันสูง (เช่น 750%) เพื่อให้ความปลอดภัยสูงขึ้นและหลีกเลี่ยงการประมูลกว้างขวางในกรณีเกิดการล่มสลายของตลาดหรือความผันผวนของราคาอันตราย

สินเชื่อคริปโตโลและไม่ต้องมีหลักประกัน

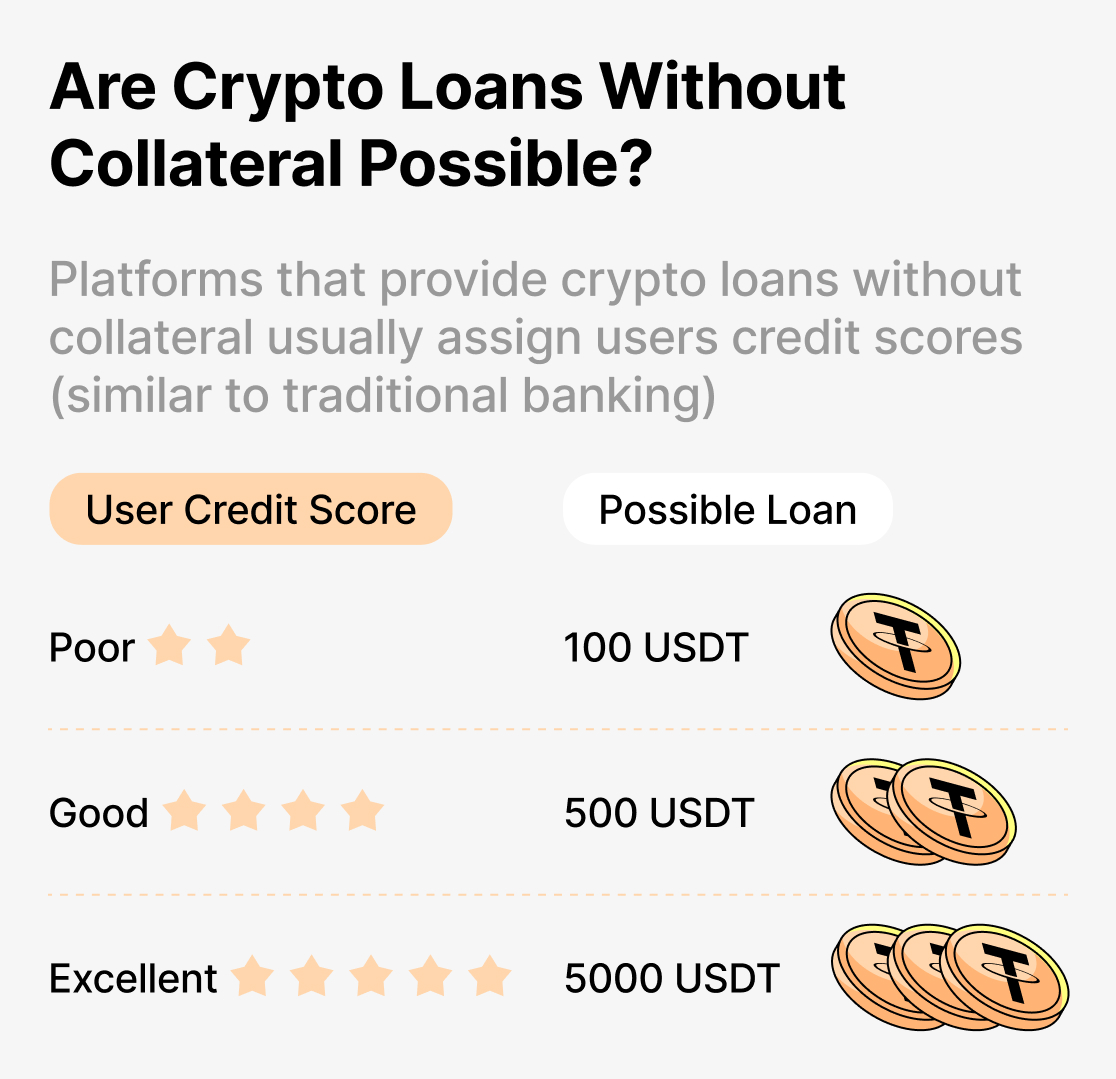

เครดิตโดยมิต่อพ้องทรัพย์สิน ในโลกของเงินกู้คริปโตี้ มีหลายแพลตฟอร์มที่นำเสนอการกู้ยืมโดยไม่ต้องมีทรัพย์สินเป็นประกัน อย่างไรก็ตาม วิธีการทำงานของสินเชื่อเหล่านี้และความเสี่ยงที่เกี่ยวข้องเป็นสิ่งสำคัญ ต่างจากสินเชื่อธนาคารทั่วไปที่มักจะต้องใช้สกอร์เครดิตดีๆ สินเชื่อคริปโตโดยไม่ต้องมีทรัพย์สินเป็นประกันอนุญาตให้ผู้กู้เข้าถึงเงินทุนโดยไม่ต้องมีการรับประกันทรัพย์สินใดๆ เป็นการรักษาข้อมูลส่วนบุคคลและกำหนดค่าคะแนนเครดิตให้กับผู้กู้เพื่อกำหนดวงเงินกู้คริปโตโดยไม่มีทรัพย์สินที่สันทราบว่าคุณภาพประกอบคุณค่าในกระบวนการนี้ ผู้กู้จะต้องให้ข้อมูลส่วนบุคคล เช่น ชื่อ ที่อยู่ สถานภาพการจ้างงาน และบางทีอาจจะต้องให้ข้อมูลทางการเงินอื่นๆ แพลตฟอร์มการกู้ยืมใช้ข้อมูลเหล่านี้พร้อมกับปัจจัยอื่นๆเพื่อประเมินความเหมาะสมในการกู้ยืมเบื้องต้น คะแนนเครดิตช่วยในการกำหนดจำนวนสูงสุดที่ผู้กู้สามารถกู้ยืมโดยไม่ต้องมีทรัพย์สินเป็นประกันได้

สำคัญที่จะทราบว่า สินเชื่อที่ไม่มีหลักประกันอาจมีความเสี่ยงสูงกว่าสำหรับผู้ให้สินเชื่อ เนื่องจากพวกเขาไม่มีทรัพย์สินใดที่จะยึดถ้าผู้สมัครไม่ชำระเงินตามเงื่อนไข แต่เพื่อลดความเสี่ยงนี้ แพลตฟอร์มดังกล่าวอาจมีอัตราดอกเบี้ยสูงขึ้นหรือใช้เงื่อนไขที่เข้มงวดมากขึ้นสำหรับผู้สมัครที่มีคะแนนเครดิตต่ำกว่า ในขณะที่สินเชื่อที่ไม่มีหลักประกันอาจดูน่าสนใจสำหรับผู้ที่ไม่ต้องการเสี่ยงซึ่งสินทรัพย์ Cryptocurrency ของตน แต่แนะนำให้อย่าพึ่งเชื่อถือคำประกาศของแพลตฟอร์มที่อ้างว่ามอบสินเชื่อที่ไม่ต้องมีหลักประกัน อาจมีการปลอมแปลงหรือการฉ้อโกงที่มุ่งหวังขโมยข้อมูลส่วนบุคคลหรือสินทรัพย์ Cryptocurrency ดังนั้น ควรทำการวิจารณ์และเลือกเลือกแพลตฟอร์มที่น่าเชื่อถือซึ่งมีประวัติการให้สินเชื่อถูกต้อง&

แหล่งเงินกู้แบบแฟลชเป็นสินเชื่อที่ไม่ต้องมีสิทธิประกัน

หนึ่งคำลงแสง loan เป็นประเภทเดียวกับสินเชื่อคริปโตที่ไม่เหมือนกับการกู้ยืมทั่วไป เนื่องจากไม่จำเป็นต้องมีสินทรัพย์เป็นหลักประกันให้กับผู้กู้ แทนที่นั้นผู้กู้ใช้สมาร์ทคอนแทรคในการสร้างสินเชื่อในรูปแบบคริปโตเคอร์เรนซี เพื่อให้สามารถกู้ยืมเงินจำนวนมากได้ในระยะเวลาสั้นๆ ซึ่งโดยทั่วไปจะใช้เวลาเพียงไม่กี่วินาที

หนังสือ

มีวัตถุประสงค์หลัก ๆ สำหรับสินเชื่อแฟลชอยู่ 3 แบบ:

- การซื้อขายอาร์บิเทรจ: การกู้ยืมเงินแบบด่วนอนุญาตให้นักเทรดใช้ประโยชน์จากความแตกต่างของราคาระหว่างบอกร์เซอร์รีสิตแลกเปลี่ยนสกุลเงินดิจิทัลต่างๆ นักเทรดสามารถยืมเงินเป็นจำนวนมาก ดำเนินการซื้อขายรวดเร็วเพื่อนำราคาที่แตกต่างมาหากำไร และฟื้นคืนเงินกู้โดยเก็บกำไรที่ทำได้ระหว่างกระบวนการนั้น

- Collateral Swap: กู้ยืมแบบฟลาช (Flash loans) ให้วิธีที่สะดวกสามารถใช้ในการแลกเปลี่ยนสัญญากู้เงินโดยไม่จำเป็นต้องผ่านขั้นตอนหลายอย่าง แทนที่จะต้องชำระเงินกู้, ถอนสัญญาประกันต้นฉบับ และฝากสัญญาประกันใหม่เข้าไป สามารถใช้เงินกู้แบบฟลาช (Flash loan) เพื่อดำเนินการเหล่านี้ทั้งหมดในธุรกรรมเดียวกันได้

- การล้างหนี้ด้วยตนเอง: ผู้กู้ที่มีหลักประกันที่ถูกล็อคไว้ในแพลตฟอร์มการให้ยืมสามารถใช้สินเชื่อแบบแฟลชเพื่อล้างหนี้ตำแหน่งของพวกเขา เมื่อยืมเงินด้วยสินเชื่อแบบแฟลช ผู้กู้สามารถชำระหนี้คงค้างของตนได้ ปล่อยประกันที่ถูกล็อคออก แล้วทำการถอนเงินได้ทันทีจากแพลตฟอร์ม

ความคิดที่เป็นส่วนติดตาม

ทั้ง CeFi และ DeFi ให้บริการสินเชื่อคริปโตในตลาดการให้บริการเงินคริปโต. สินเชื่อ CeFi ง่ายขึ้นสำหรับผู้เริ่มต้น แต่ผู้ใช้ต้องอยู่ในอัตราค่าบริการที่กำหนดโดยแพลตฟอร์ม. สินเชื่อ DeFi ให้ความควบคุมมากขึ้น แต่อาจเปิดโอกาสให้ผู้ใช้ประสบภัยจากช่องโหว่ของสมาร์ทคอนแทรค. ไม่ว่าจะเลือกประเภทสินเชื่อใด ๆ ก็สำคัญที่จะใช้ความระมัดระวังในการให้สินเชื่อคริปโต, ทำการวิจัยอย่างเหมาะสม และปรึกษาผู้เชี่ยวชาญทางการเงินเมื่อจำเป็น.