آپ نے کبھی سوچا ہے کہ آپ اپنی کرپٹو سے قرضہ لے سکتے ہیں؟ جواب ہے جی ہاں! تقریباً ہمیشہ کے قرضوں کی طرح، کرپٹو قرضے شخصی سرمایہ، کاروباری سرمایہ اور منافع کے حصول کے لئے قابل استعمال ہیں۔ علاوہ ازیں، آپ اپنی کرپٹو کو دوسروں کو قرض دے سکتے ہیں۔ اِس ویڈیو میں ہم یہ دیکھیں گے کہ کرپٹو قرضے کیسے کام کرتے ہیں، اُن کے فوائد کیا ہیں اور کیا اِنہیں گرونٹی کے بغیر حاصل کیا جا سکتا ہے۔ لیکن پہلے، ہم یہ سمجھیں گے کہ آپ کونسا کرپٹو قرض درکار کر سکتے ہیں۔

کرپٹو قرضوں کی فوائد

4 وجوہات کرپٹو واموں کو منظور کرنے کے لئے 4 وجوہات:

- غیرٹیکس قابلیت قابلیت: وہ سرمایہ دار جو اپنی کرپٹو اسٹیک کو قابو میں رکھنا ترجیح دیتے ہیں، اپنے کالیٹرل کے خلاف قرضے حاصل کرنے سے وہ فیات کرنسی حاصل کر سکتے ہیں بغیر کسی ٹیکس خرچ کے نتائج کے وجہ سے۔

- اربٹریج ٹریڈنگ: کرپٹو قرضوں کے ذریعے صارفین کو ایک پلیٹ فارم سے کسی ایک پلیٹ فارم پر کسی اثاثے کو قرض لیں اور زیادہ ممکنہ کمائی کو قیمتی فرقوں کے ذریعے مقرر کریں۔

- مارجن ٹریڈنگ: کرپٹو کرنسی قرض لیکر اسے جمعی کے طور پر استعمال کرنا اور اضافی اثاثے خریدنا سنجیدگی کے ساتھ منافع بڑھا سکتا ہے بغیر سنٹرلائزڈ ایکسچینجز پر انحصار کیے

- فلیش لون: فلیش لونز ایک خاص قسم کا بغیر گروٹھ بند قرض ہیں جہاں قرض داروں کو کرپٹو کرنسی قرض دی جاتی ہے ، دیگر آپریشنز کو انجام دیتے ہیں اور قرض کو ٹرانزیکشن کے دوران واپس کرتے ہیں ، عموماً عربتراچ تریڈنگ اور بہتر لکھوائی میں استعمال ہوتے ہیں۔

کرپٹو قرضوں کی حسینی: کرپٹو قرضوں کے ایک اہم فوائد میں سے ایک یہ ہے کہ یہ تقریباً روایتی بینکی قرضوں کی طرح کریڈٹ ریٹنگ کی چیک نہیں مانگتے ہیں۔ بجائے اس کے، آپ اپنے کرپٹو اثاثے کو ضمانت قراردیتے ہیں، جس کی وجہ سے منظوری کا وقت تیز ہوتا ہے اور آپ کرپٹو کی مکمل ملکیت رکھتے ہیں۔ لیکن بلاضبطہ کرپٹو قرضوں کے بغیر عموماً یہ فائدہ حاصل نہیں کیا جاتا ہے اور یہ روایتی قرضوں کی طرح ہوتا ہے۔ دوسری طرف،ضمانت کرپٹو ریٹیشن کا نگرانی کرنا اہم ہے، کیونکہ مطلوبہ ریٹیو سے کم ہونا آپ کی اثاثے کو مکیشن کا خطرہ میں ڈالتا ہے۔

مختلف اقسام کی کرپٹو قرضوں

کرپٹو قرضے CeFi (مرکزی مالیت) قرضے اور DeFi (غیر مرکزی مالیت) قرضے کے طور پر درجہ بندی کیے جا سکتے ہیں۔

سیفای قرض: Nexo، Binance یا FTX جیسے مرکزی اِنٹٹیز کی طرف سے پیش کیا گیا سیفای قرض میں کرپٹوکرنسیز کی شہرت کے طور پر قید کئے جانے والے رہن کی روپ میں مراکزی صدر زمینی قرض ہیں جو فیاتی قرض فراہم کرتے ہیں۔ تاہم، یہ معاہدہ والے اور غیراپتاکی کے خطرات کا سامنے کرتے ہیں۔

DeFi قرض: بنکر سیکڑوں روپے بچاتے ہیں۔ ہوم اے متصل ، ویب سائٹ پر اپنے سٹیک سے رہنے کا مطالبہ کرتے ہیں۔ بین الاقوامی روپے کا تبادلہ کرنے کا سب سے بہترین طریقہ میں ہوں۔ ہر پرامیان بینک کے تصویر کے لئے کھرا ہو گیا ہے. اچھی کھبر یہ ہے کہ آپکے پیسوں کی کمی ہو گی ہو گی کیونکہ حکومت اور بینکوں کی اضلاع اس کیلے ضروری ہیں۔

دونوں CeFi اور DeFi قرضے خطرات کے ساتھ ہوتے ہیں۔ CeFi پلیٹ فارم کچھ صوابدید نہ ہونے کی وجہ سے ذائقہ کڑی جا سکتی ہے ۔ DeFi قرضوں کو سمارٹ کنٹریکٹ کا شکار ہو سکتے ہیں اور مارکیٹ کی بے مقصد بحران کی وجہ سے کمیشن کا شکار ہو سکتے ہیں۔ کرپٹو قرضے کے حصول سے قبل ان خطروں کو مد نظر رکھنا بہت اہم ہے اور شہری تجزیہ کرنا لازمی ہے۔

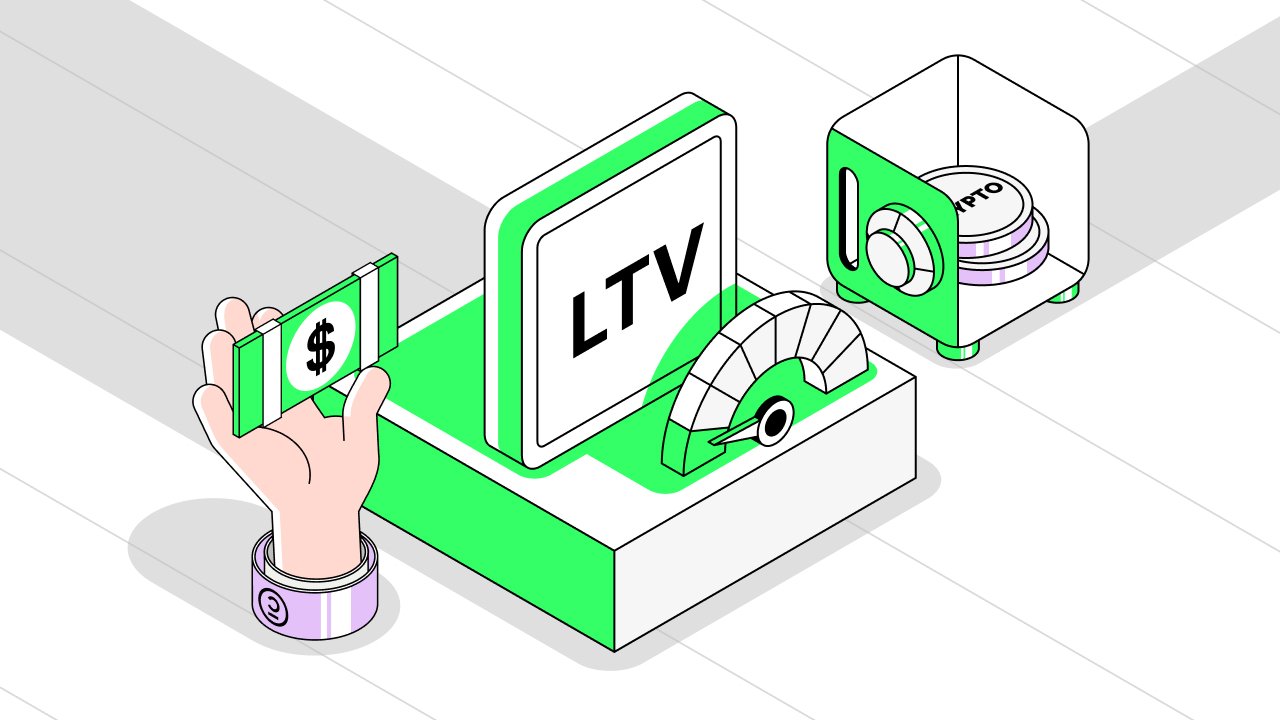

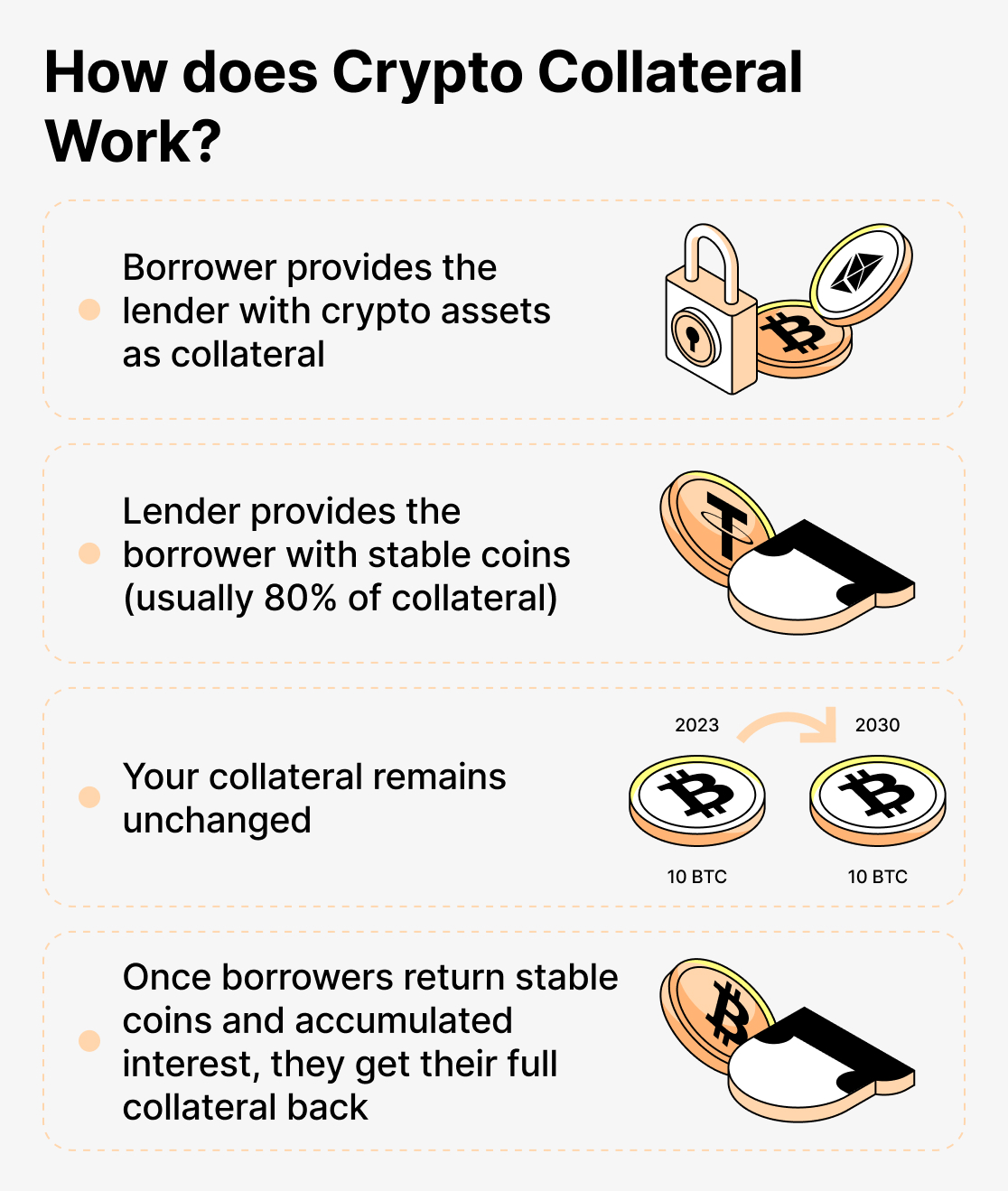

یہ کیا ہے؟ Collaterazation

كارکردگی تضمینی بخشی، به ویژه در زمینه تامین مالی غیرمتمرکز (DeFi) و قرضدهی رمزارزی، نشان دهنده فرایندی است که در آن وامگیرنده دارایی را به عنوان تضمین یا بیمه جهت تامین وامی که درخواست میکند، به بنگاه قرضدهنده تعهد میدهد. این فرایند به عنوان تضامین قابلیت بازیابی سرمایه برای قرضدهنده در صورت عدم انسداد قرضگر از وام عمل میکند. در سیستمهای مالی سنتی، کارکرد تضمینی بخشی به صورت معمول در موارد مختلف اعطای وامها دیده میشود. به عنوان مثال، وقتی کسی میخواهد یک ملک را خریداری کند اما بودجه کامل را ندارد، میتواند وام دریافت کند. در این صورت، قرضدهنده نیاز دارد که ملک در حال خرید به عنوان تضمین عمل کند. قرضدهنده وام را صادر میکند و اگر وامگیرنده ناتوان در پرداخت باشد، قرضدهنده میتواند به ملک رجوع کند و مبلغ وام را بهرهبرداری کند.

DeFi اور کرپٹو قرض دینے میں، مراعات کی تصور میں مشابہت ہوتی ہے لیکن اس میں ڈیجیٹل اثاثے، مثلاً کرپٹو کرنسیوں، کو رہن کے طور پر استعمال کیا جاتا ہے. جب کوئی شخص کرپٹو اثاثے قرض لینا چاہتا ہے، تو اسے مختلف کرپٹو کرنسیوں کی صورت میں عموماً مراعات کی شکل میں مخصوص مقدار کی رہن فراہم کرنی ہوتی ہے. مراعات کی مندرجہ بالا کی مقدار اقراض پلیٹ فارم کی قوانین تعین کرتی ہے اور عام طور پر اسے collateralization شرح کی صورت میں ظاہر کیا جاتا ہے. مثال کے طور پر، اگر کسی اقراض پروٹوکول کی collateralization شرح 200٪ ہوتی ہے، تو یہ مطلب ہوتا ہے کہ ہر 100 ڈالر کی قدر کی کرپٹو اثاثے قرض لی جائے گی تو قرض لینے والے کو 200 ڈالر کی قدر کی رہن فراہم کرنی ہوگی. یہ زیادہ برقراری توکیفات کم کرنے کیلئے کیا جاتا ہے تاکہ مراعات کی قدر مارکیٹ میں تبدیلیوں کی وجہ سے مطلوبہ حد سے کم نہ پڑ جائے. اگر رہن کی قدر پروٹوکول کی مقررہ رقبت پر مشتمل کرپٹو کرنسیوں کی قدر سے کم ہوجائے تو قرض لینے والے کی رہن خطرے میں پڑ سکتی ہے. بکائی کو اپنے بیچنے والا پلیٹ فارم مراعات کو خطے پر فروخت کرتی ہے تاکہ فروخت کی قیمت کرایہ کی باقی رقم واپس لیجائے اور پلیٹ فارم پر دیگر قرض دینے والوں کو نقصان نہ ہو. بکائی سے بچنے کےلئے، قرض لینے والے اضافی رہن شامل کرسکتے ہیں تاکہ مقررہ سے محفوظ collateralization شرح برقرار رکھی جائے. بہت سارے اقراض پلیٹ فارمز مضافی collateralization شرح (مثلاً، 750٪) استعمال کرتے ہیں تاکہ بڑھتی ہوئی مارکیٹ ٹوٹ جانے یا قیمت میں آپریٹ میں انحطاط کی صورت میں عمومی بکائی کو خطرہ نہ پڑ سکے.

قولٹرل کے بغیر کرپٹو قرضے

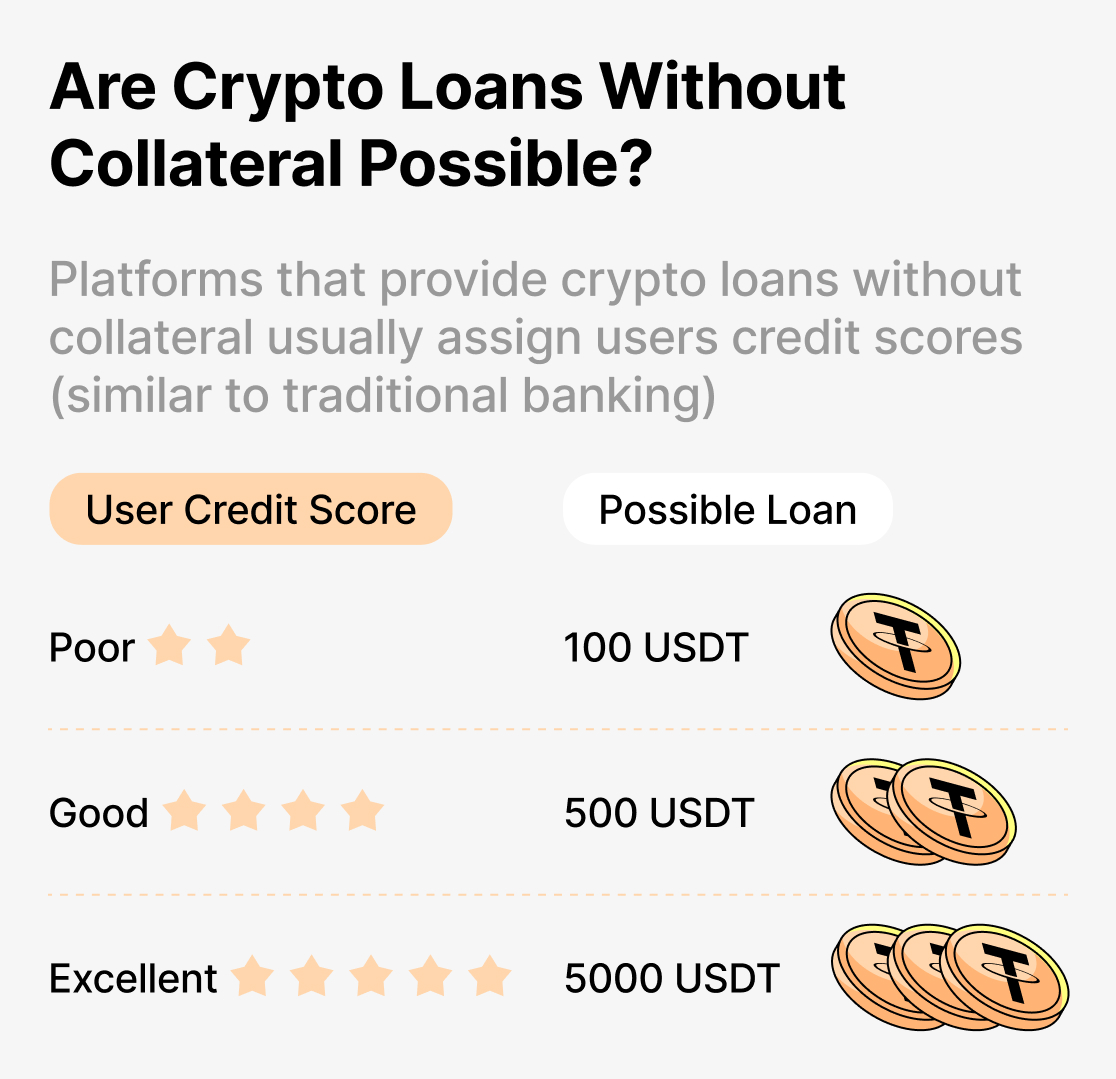

کرپٹو قرض بغیر کالیٹرل کرپٹو قرضوں کے عالم میں، کچھ پلیٹ فارموں نے قرضے بغیر کالیٹرل کے پیش کیے ہیں۔ لیکن، ان قرضوں کے کام کرنے اور ان میں پیدا ہونے والے خطرات کو سمجھنا اہم ہے۔ عام بینک قرضوں کے برخلاف، جو اکثر اچھا اسکور کریڈٹ مانا کرتے ہیں، کرپٹو قرضوں بغیر کالیٹرل کے قرضے واضح کرتے ہیں کہ قرضے لینے والے بغیر کسی اثاثہ کی ضمانت کے فنڈز تک رسائی حاصل کرسکتے ہیں۔ بجائے اس، یہ پلیٹ فارمز قرضہ دینے والوں کی تفصیلات پر اور ان کے دیئے گئے کریڈٹ سکور پر استناد کرسکتی ہیں تاکہ حق تکریر مقرر کرسکیں۔ معمولی طور پر، قرضہ لینے والوں کو اپنے نام، پتہ، آپ روزگاری حیثیت اور ممکنہ دوسری مالی معلومات جیسے کہ منتظم کرنے کے لئے بینک سے معلومات فراہم کرنی ہوتی ہیں۔ اس معلومات کے علاوہ، اس قرضے دینے والے پلیٹ فارمز کو قرضہ لینے والے کی کریڈٹ ورتہ و تفصیلات کو جانچنے اور کریڈٹ سکور مقرر کرنے کے لئے دیگر کارکردگیوں کے ساتھ استعمال کیا جاتا ہے۔ کریڈٹ سکور وصول کرنے سے برتری دیتا ہے کہ قرضہ لینے والے کم سے کم کالیٹرل کے بغیر کتنا رقم قرضہ لے سکتے ہیں۔

اس بات پر توجہ دیں کہ جبری کاری کے بغیر قرض کا حصول تقریباً لین دین کارینوں کے لیے بڑے خطرے والا ہو سکتا ہے چونکہ ان کے پاس معیاری گروانوں کی سمجھ داری کو برآمد کرنے والا مالیت نہیں ہوتی۔ اس خطرے کو کم کرنے کے لئے، یہ پلیٹ فارمز زیادہ درجہ بالی سود اشارے کر سکتی ہیں یا کم کردار رکھنے والے رقمدانوں پر مزید سخت شرائط لاگو کر سکتی ہیں۔ بغیر مالیت کے قرض کرنا ان لوگوں کے لئے جو اپنے کرپٹو دولت کا خطرہ نہیں لینا چاہتے ہیں، اپابدردی کا احتیاط کرنا سوال کیا جاتا ہے۔ کچھ پلیٹفارمز جو غیرباجهانی قرضیں پیش کرنے کا دعویٰ کرتے ہیں، ممکن ہے کہ فریڈیولینٹ یا چھوڑدیں سے شہسہ نکالنے کی کوشش کرتے ہوں جس کا مقصد ذاتی معلومات یا کرپٹو دولت چوری کرنا ہوتا ہے۔ اس طرح، تحقیق کرکے اور بھرپور درجہ حاصل کرنا ضروری ہے کہ کون سی عتبار پذیر پلیٹفارمز منظم قرضیں فراہم کرنے کا ارکس بتا چکے ہیں۔

فلیش لونز کے طور پر رکھے جانے والے قرضے بغیر کالیٹرل

ایک فلیش قرض ایک یونیک قسم کا کرپٹو قرض ہے جو قرض کے بغیر رہنمائی کے بنا پاس کرنے والے قرض داروں کو کرپٹو کرنسی کا حاصل کرنے کی اجازت دیتا ہے۔ روایتی قرضوں کی طرح، فلیش قرض میں قرض داروں کو کسی بھی اثاثے کی فراہمی کی ضرورت نہیں ہوتی۔ بجائے اس کے، قرض دار سمارٹ کنٹریکٹس کو استعمال کرتے ہیں تاکہ کرپٹو کرنسی میں قرض بنا سکیں، ان کو بڑے رقم درست کرنے کی اجازت دی جاتی ہے جو عام طور پر کچھ سیکنڈز کے لئے ہوتی ہے۔

تھپٹی لون 😉 کے کچھ ہای کے ساتھ یہ واقع ہوتی ہے کہ یہیں وے جن کو سودے پہنچائیں اگر انہیں ویں اچھی کھری پیشکش چاہیے جو قرض کی رقم اور ہمراہ وی متعلق ہونے والے کسی بھی فیس کو کور کرنے کافی منافع پیدا کر سکتی ہے.

تین مرکزی مقاصد فلیش لون کے ہیں:

- ٹریڈنگ آربٹریج: فلیش لون ایکسچینج داروں کے درمیان اقتصادی معائنوں کا فائدہ اٹھانے کیلئے تاجروں کو مہارتیں فراہم کرتے ہیں۔ تاجروں کو بڑی رقم ادا کی جاسکتی ہے، تفصیلی تجارتی معاملات کاعلم مقامی انحرافی تفرق سے حاصل کرتے ہیں اور پھر قرض کی ادائیگی کرتے ہیں جبکہ اس دوران حاصل کی گئی منافع کو برقرار رکھتے ہیں۔

- Collateral Swap: فلیش قرضے قرض داروں کو گھرے بنا کے تبادلہ کے لئے ایک آسان طریقہ فراہم کرتے ہیں۔ قرض کی واپسی کرنے کی بجائے حقیقی جمعیت کو نکالنا اور پھر نئی جمعیت جمع کرنے کے لئے ، فلیش قرضے کا استعمال ایک ہی ٹرانزیکشن میں تمام اعمال کو انجام دینے کے لئے کیا جا سکتا ہے۔

- خود شستی: قرضہ وصولی منصوبوں میں قرضہ داروں کو فلیش لون استعمال کرتے ہوئے اپنے مقامات خود شستی کرنے کی اجازت دی جاتی ہے۔ فلیش لون میں فنڈز ادھار لینے کے ذریعے، قرضہ دار قید قرضوں کی ادائیگی کر سکتے ہیں، قید شدہ رہائی مقدر کر سکتے ہیں اور پھر لمحہ بھر میں اسے منصوبے سے نکال سکتے ہیں۔

بندش خیالات

دونوں CeFi اور DeFi کرپٹو قرضوں کو کرپٹو زراعتی مارکیٹ میں ضروری کردار ادا کرتے ہیں۔ CeFi قرضے نئے آنے والوں کے لئے زیادہ سیدھا ہوتے ہیں، لیکن صارفین کو پلیٹ فارم سیٹ نرخوں کے تحت ہوتے ہیں۔ DeFi قرضے مزید کنٹرول پیش کرتے ہیں، لیکن صارفین کو ایک ہوشیاری سے ہوشیار کر سمارٹ کنٹریکٹ ضعف کا سامنا کرسکتا ہے۔ منتخب کردہ قرضہ قسم کے بناۓ، کرپٹو قرضے کو احتیاط کے ساتھ قریب سے دیکھنا ضروری ہے، مناسب تحقیق کریں اور مالی ماہرین سے مشورہ کریں جب ضرورت ہو۔